Takipteki krediler nereden nereye geldi?

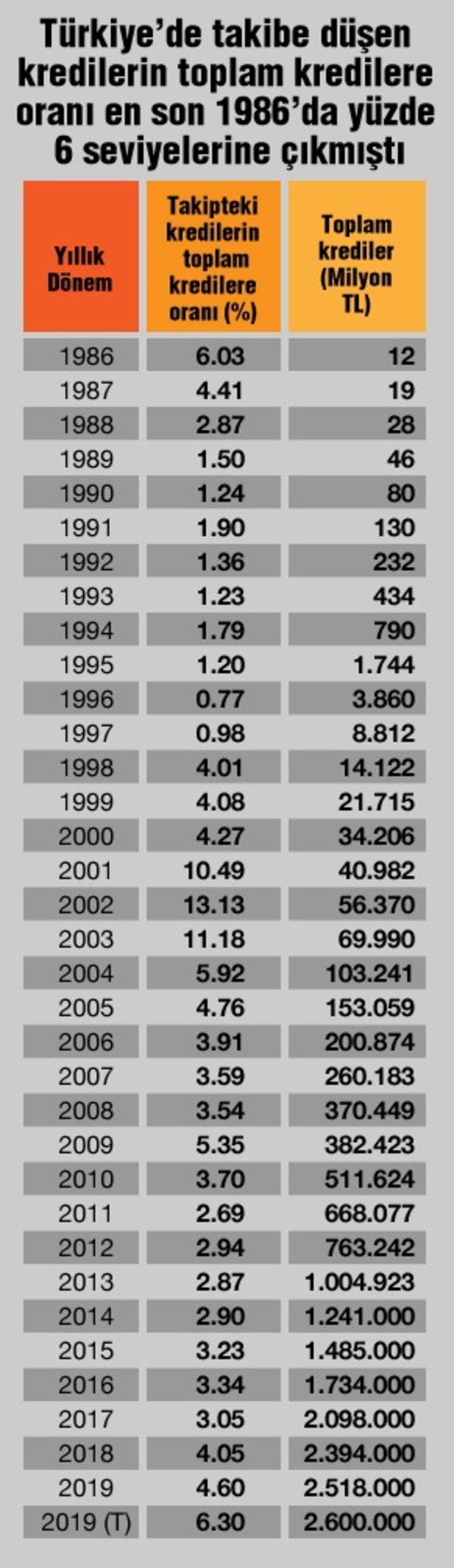

BDDK iki sektörde toplam 46 milyar liralık kredinin banka bilançolarında yılsonuna kadar takip hesaplarına alınmasını istedi. Böylece sistemde batık riski olan takibe alınan kredilerin toplam büyüklüğü 106 milyar lira düzeyinden 160 milyarlara ulaşacak. Toplam kredi büyüklüğü 2.5 trilyon lira olan sektörde takibe düşen kredi oranı yüzde 6.3'e ulaşacak. Peki bankacılık sektörü Türkiye'de takipteki alacakların seyrine yönelik nasıl bir geçmişe sahip? Türkiye takibe düşen kredilerin toplam kredilere oranında yüzde 5'in üzerinde bir rakamı en son 2009'daki küresel ekonomik kriz döneminde gördü. Öncesinde ise yüzde 10 üzerindeki rekor düzeyleri 2001 krizi döneminde yaşamıştı. Bugünkü yüzde 6'lık seviyeler ise bankacılık sisteminin çok küçük büyüklüklere sahip olduğu 1986 yıllarında görülmüştü.

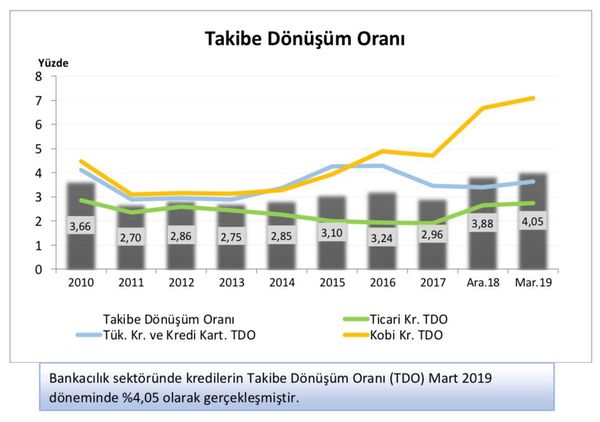

Türk bankacılık sektörünün son dönemde özellikle iki sektöre verilen kredilerle başı dertte. Dün Bankacılık Düzenleme ve Denetleme Kurulu (BDDK) iki sektörde toplam 46 milyar liralık kredinin banka bilançolarında yılsonuna kadar takip hesaplarına alınmasını istedi. Bu kararla birlikte banka bilançolarında takibe düşen kredilerin toplam kredilere oranı yüzde 4.6'dan yüzde 6.3 gibi önemli bir seviyeye ulaşmış olacak.

Sevindirici gelişme ise bankaların sermaye yeterlilik oranı 50 baz puanlık azalışla da olsa yüzde 17.7 gibi güçlü bir oranda kalacak. Zira Basel III kriterlerine göre sınır yüzde 8, Türkiye’de bu oranın alt sınırı yüzde 12 gibi hayli muhafazakar bir seviyede.

Habertürk yazarı Fatih Altaylı bankaların takip hesaplarına aktaracakları 46 milyar liralık krediyi yorumladı. Köşe yazısı için tıklayınız2,5 TRİLYON LİRAYA ULAŞTI

BDDK da zaten bu noktanın altını çizerek mevcut sermaye yapısının aktif kalitesi kaynaklı riskleri rahatlıkla yönetebilecek seviyede olduğuna dikkat çekiyor. Peki son rakamlar nasıl bir tablo ortaya çıkaracak? Temmuz 2019 itibariye Türkiye’de toplam TL ve yabancı para cinsi kredilerin büyüklüğü 2.5 trilyon liraya ulaştı.

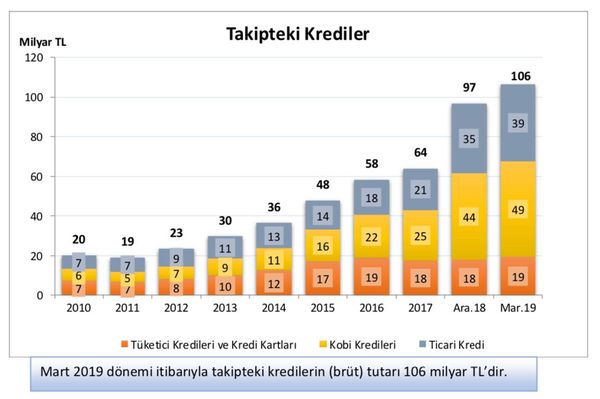

Sistemde batık riski olan takibe alınan kredilerin toplam büyüklüğü ise 106 milyar lira düzeyindeydi.

Dünkü BDDK açıklaması ile birlikte inşaat ve enerji sektörü ağırlıklı 46 milyar liralık kredinin daha takibe alınması ile bu tutar toplamda tahmini 160 milyar liralar düzeyini görecek.

SON 33 YILLIK GELİŞİMİ NASIL?

Peki bankacılık sektörü takipteki alacakların seyrine yönelik nasıl bir geçmişe sahip?

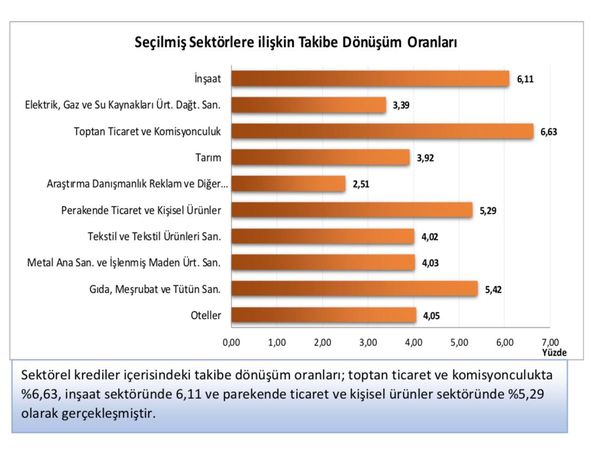

Türkiye Bankalar Birliği’nin verilerine göre Türkiye takipteki kredilerle ilgili en büyük dar boğazı 2001 krizi döneminde bu oranın yüzde 13.13 gibi rekor seviyelere çıktığı dönem yaşamıştı. Takipteki alacakların toplam kredilere oranı kriz sonrasında ise hızla azalarak 2003-2004 döneminde yüzde 5-6’lar mertebesine gerilemişti. Son olarak 2009’da yaşanan Küresel Ekonomik Kriz döneminde bu oran yüzde 5.35 seviyesine çıkmış sonrasında geçen 10 yılda ise ağırlıklı olarak yüzde 3’ler düzeyini korumuştu. Bu oran 2018’de yüzde 4’ün üzerine çıktı. Özellikle konut sektöründeki durgunluk ve elektrik dağıtım şirketlerinin borçlarını çevirememesi sonrasında bu yıl içinde kredileri geri ödememe durumu hız kazandı. Sonrasında BDDK, bu iki sektör odaklı 46 milyar liralık kredinin daha takipteki alacak kapsamına alınmasını ve riskin bilançolarda daha net görülmesini istedi. Daha geçmişe dönersek yüzde 6 gibi seviyeleri Türkiye 33 sene önce gördü.

1986 yılında bankacılık sisteminde takipteki alacakların oranı yüzde 6 seviyelerini görmüştü. Hoş o dönem bugünkü parayla toplam kredi miktarı sadece 12 milyon TL idi. Yani toplamdaki batık kredi tutarı 720 bin gibi düşük bir rakamdaydı.

EKONOMİYİ OLUMSUZ ETKİLİYOR

Takipteki krediler, bankaların müşterilerine kullandırdığı fakat vadesi gelmesine ve üzerinden zaman geçmesine rağmen ödenmeyen kredilerden oluşuyor. Takipteki kredilerin yıllar itibariyle izlediği seyir bize ekonominin gidişatı hakkında genel olarak bilgi verirken artan takipteki krediler hem bankacılık sektörünü hem finansal işleyişi hem de ülkenin ekonomik gidişatını olumsuz yönde etkiliyor. Zira deyim yerindeyse ağzı yanan bankalar bu kayıplardan sonra yoğurdu üfleyerek yiyor. Yani bir anlamda kredi taleplerini karşılarken bankalar daha ince eleyip sık dokuyor, bir anlamda kredi verme iştahlarını kaybediyorlar. Hal böyle olunca da kredi büyümesi istenen seviyede olmayan bir ekonomide genel büyüme oranları gibi enflasyondan işsizliğe kadar bir çok makro ekonomik veri bundan olumsuz etkileniyor.

TAKİPTEKİ KREDİ NE DEMEK?

Türkiye’de anapara ve faiz ödemeleri 90 gün ve daha fazla gecikmiş olan kredi ve diğer alacaklar bankalar açısından batık krediler veya donuk krediler (tahsil edilemeyen alacaklar) arasında sınıflandırılır. Anaparanın ve faizin ya da her ikisinin tahsili, ödenmesi gereken tarihten itibaren doksan günden daha fazla gecikmesi durumunda bu alacaklar tahsil edilemeyen alacak olarak kaydedilir. Bankalar açısından tahsil edilemeyen alacaklar için 90 günlük gecikme süresi sınırı genel olarak dünyada kabul görmüştür.

Türkiye’de, bir kredinin sorunlu krediye dönüşmesinin şartlarını net bir şekilde açıklığa kavuşturulması amacıyla Bankacılık Denetleme ve Düzenleme Kurumu (BDDK) 2001 yılında Resmi Gazete’de, “Bankalarca Karşılık Ayrılacak Kredilerin ve diğer Alacakların Niteliklerinin Belirlenmesi ve Ayrılacak Karşılıklara İlişkin Esas ve Usuller Hakkında” adlı yönetmenlik yayınlamıştı.

HANGİ KREDİLER TAKİBE ALINIR?

Bu yönetmeliğe göre, donuk krediler üç grup halinde incelenir. Birincisi yani üçüncü grup krediler (tahsil imkânı sınırlı krediler ve diğer alacaklar), borçlunun verdiği teminatların, borcun vadesi geldiğinde ödenmesinde yetersiz kaldığı veya kredinin anapara ya da faizinin veyahut her ikisinin ödenmesi gereken tarihten 90 günden fazla geçtiği halde ödenmemiş olan kredi ve diğer alacaklardan oluşur.

İkincisi olan dördüncü grup krediler (tahsil imkânı şüpheli krediler ve diğer alacaklar), normal şartlarda artık geri ödenmesi veya tasfiyesi mümkün olmayan ya da kredinin anapara veya faizinin veyahut her ikisinin ödenmesi gereken tarihten itibaren 180 günden fazla geçtiği halde ödenmemiş olan kredilerden oluşur. Üçüncüsü ise beşinci grup krediler (zarar niteliğindeki krediler ve diğer alacaklar), tahsil imkânının artık mümkün olmadığı düşünülen veya anapara veya faizinin veyahut her ikisinin ödenmesi gereken tarihten veya vadesinden bir yıldan daha fazla bir zaman geçmesine rağmen hâlâ ödenmemiş kredi ve diğer alacaklardan oluşur. Bu üç grupta yer alan krediler, takipteki krediler olarak kayıt edilmektedir.