Kaskoda yüzde 53.5 kâr marjlı yüzde 95 fiyat artışı

Enflasyonun yüzde 62 olduğu geçen yılın ilk 11 ayında kasko sigortasında fiyatlar yüzde 95 arttı. 2023'ün 9 aylık rakamlarına göre ise sigorta şirketleri topladıkları 57 milyar liralık prime karşı 22.4 milyar liralık tazminat ödemesi yaptı. Şirketler ayrıca gelecek dönemdeki hasarlara karşı 10.9 milyar lira ayırdı. Rakamlar sigorta şirketlerinin teknik anlamda hasar/prim oranının yüzde 58 olduğunu gösteriyor. Diğer yandan şirketler topladıkları prim ile hemen hasar ödemesi yapmadıkları için faiz geliri yani mali gelir de elde ediyor. Mali kâr ile birlikte sigorta şirketleri yüzde 53.5 kâr marjı ile çalışıyor. Uzmanlar sigorta şirketlerinin trafik sigortasından ettikleri zararı kaskodan çıkarmaya çalıştıklarını söylüyor.

Vatandaşın son dönemde en çok şikayet ettiği kuşkusuz fiyat artışları yani enflasyon. Konu sigorta olunca da en çok kasko sigortasından şikayet olduğu göze çarpıyor. Peki vatandaş haklı mı? Bunun için Türkiye Sigorta Birliği'nin (TSB) rakamlarına bakmak yeterli.

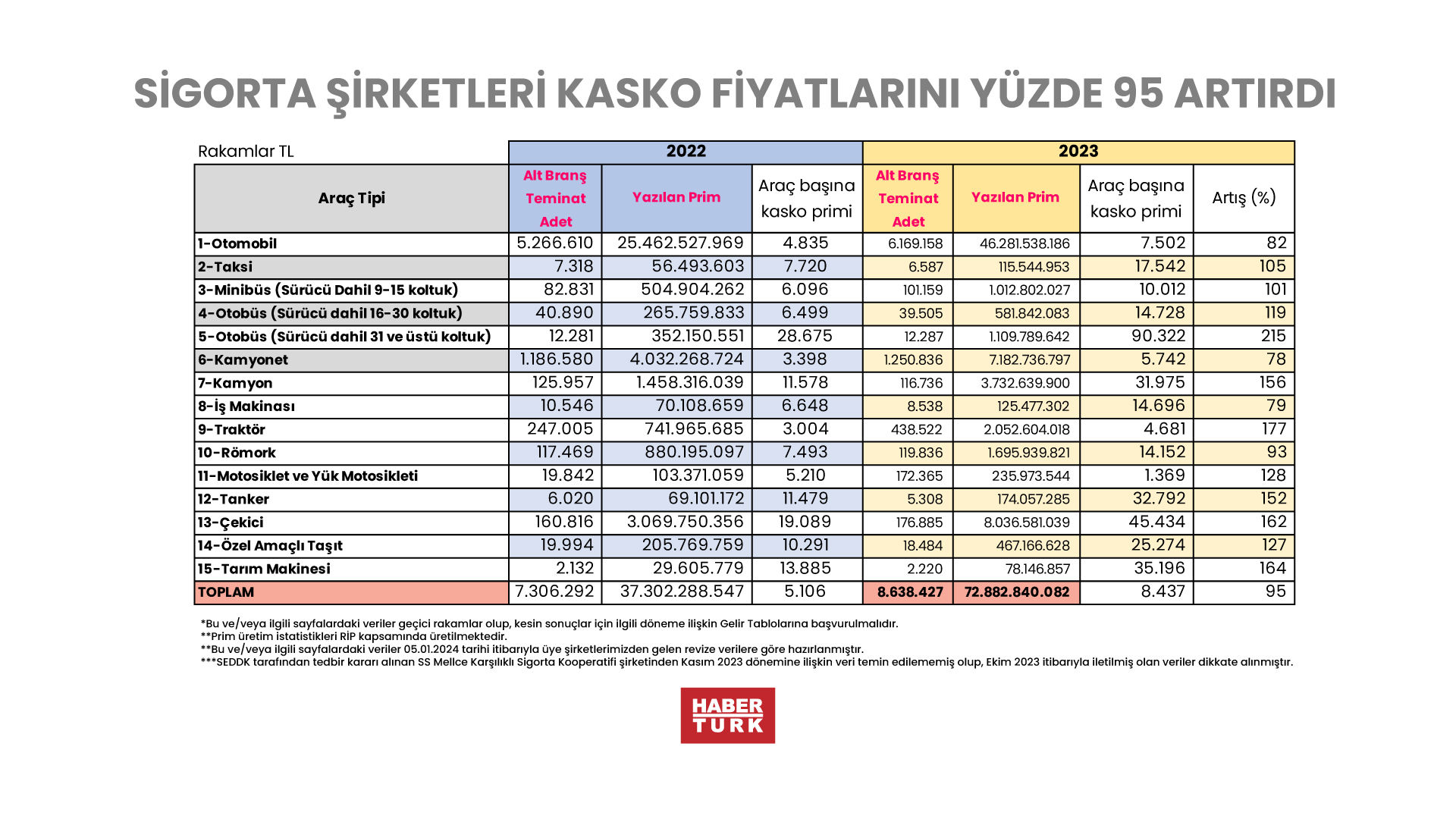

TSB rakamlarına göre yılın ilk 11 ayında kasko fiyatları yüzde 95 arttı. Oysa aynı dönemde enflasyon oranı yüzde 62'ydi. Kasko fiyatları yüzde 95 artınca 1 adet araç başına kasko fiyatı da 5 bin 106 liradan 8 bin 437 liraya fırladı. Otomobillerde bu rakam 4 bin 835 liradan 7 bin 502 liraya ulaştı. En büyük artış yüzde 215 ile kamyonette gerçekleşti.

57 MİLYAR GELİR 22 MİLYAR LİRALIK HASAR ÖDEME

TSB internet sitesinde başka bir istatistik daha var. Birlik, üçer aylık periyodlarla kasko ve trafik sigortasının ayrıntılı rakamlarını da yayımlıyor. İşte 2023 yılı 9 aylık rakamlara göre ise sigorta şirketleri topladıkları 57 milyar liralık prime karşı 22.4 milyar liralık tazminat ödemesi yaptı. Şirketler ayrıca gelecek dönemdeki hasarlara karşı 10.9 milyar lira muallak tazminat ayırdı. Rakamlar sigorta şirketlerinin teknik anlamda hasar/prim oranın yüzde 58 olduğunu gösteriyor. Diğer masrafların da eklendiği birleşik rasyo ise yüzde 85.3'e çıkıyor. Sigortacılık terminolojisinde bu oranlar, 100 rakamından çıkarıldığında o kadarlık bir kâr marjı ile çalıştıkları anlamına gelir. Yani şimdi sigorta şirketleri 100 - 85.3 =Yüzde 14.7'lik bir kâr marjı ile çalışıyor.

TOPLANAN PRİMDEN ELDE EDİLEN MALİ KÂR DA VAR

Diğer yandan şirketler topladıkları prim ile hemen hasar ödemesi yapmadıkları için arada geçen zamanda faiz geliri yani mali gelir de elde ediyor. Sigorta şirketlerinin elde ettiği primler dolayısıyla ortaya çıkan mali kârlarını, teknik olmayan kısımdan aktarılan gelirler başlığı altında bu branşa aktardıklarında, Birleşik oran Sigorta ve Özel Emeklilik Düzenleme ve Denetleme Kurulu (SEDDK) verilerine bakıldığında yüzde 46.5’e düşüyor. Mali kâr eklenmiş haliyle kâr marjı 100 - 46.5 = Yüzde 53.5'e kadar çıkıyor. Uzmanlar İsviçre, Lüksemburg gibi yüksek gelirli zengin ülkelerde hariç tutarsak motorlu taşıtlar branşında birleşik oranların yatırım gelirleri dahil 90 ila 100 arasında olduğunun altını çiziyor.

TRAFİKTE DE BU YIL ZARAR GÖRÜNMÜYOR

Uzmanlar sigorta şirketlerinin trafik sigortasından ettikleri zararı kaskodan çıkarmaya çalıştıklarını vurguluyor. Geçen yılın ilk 11 ayında trafik sigortası fiyatlarının yüzde 112 artışla toplam prim üretiminin 83 milyar lira olduğu görülüyor. 2023 ilk 9 ayda ise 65.5 milyar liralık prim toplayan sigorta şirketleri buna karşın 29.8 milyar lira hasar ödedi. 33.3 milyar lira gelecek dönemlerdeki olası hasarlar için muallak hasar tazminatı ayıran şirketlerin ayrıca 20 milyar lira da devreden muallak tazminat karşılığı yükümlülükleri bulunuyor. Bunları toplarsak toplam hasar ve muallak hasar yaklaşık olarak toplanan prime eşit. Bir de şirketlerin topladığı primi değerlendirdiği mali kârı da hesaba katarsak aslında şirketlerin trafikten de en azından şu anda zarar etmedikleri görülüyor. Ancak sigorta şirketleri bu alanda geçtiğimiz 2 yılda zarar etmişlerdi.

BU NOKTAYA NASIL GELİNDİ?

2020 yılında başlayan pandemi ile birlikte uzaktan çalışma, sokağa çıkma yasakları gibi tedbirler dolayısıyla 2021 yılına gelindiğinde kasko hasar frekanslarında 6-7 puanlık düşüşler ortaya çıktı. Bu ise, hasar/ pirim oranında yüzde 30 oranında düşüşleri getirdi. Sigorta şirketleri pandemi sonrası hayatın büyük ölçüde böyle devam edeceğini varsayarak rekabetle enflasyona rağmen fiyatları gereğince artırmadılar. Fakat bütünüyle yanıldılar. 2021 yılında düşük frekansı gözeterek sattıkları poliçeler 2021 yılının üçüncü çeyreğinde başlayarak, 2022 yılı 1. Çeyreğine kadar yüksek hasarlarla onlara geri döndü.

2021 yılı dokuzuncu ayında yüzde 98’lere çıkan hasar/prim oranı, yıl sonunda yüzde 105 seviyesine geldi. Buna bir de aşırı kur dalgalanmaları eklendi ve rakam 2022 yılı mart ayı sonuna gelindiğinde yüzde 126'ya kadar çıktı. Burada sigorta şirketlerinin toplam maliyetini hesaplamak için bunun üzerine ödedikleri komisyonu ve genel giderlerini de ilave etmek gerekir. Dolayısıyla zarar gerçekten büyüktü.

Tabi bu dönemden itibaren fiyatlara yüzde 200'lere varan zamlar yapıldı. Başka bir ifadeyle şirketler hatalarını çok daha ağır bedellerle vatandaşa ödetti. Genelde yöneticiler böyle bir kur artışını kimse öngöremezdi şeklinde yorumlar yaptılar. 2021- 22 arasında hasar maliyetleri yüzde 83 artarken, yüksek fiyatlar nedeniyle, sigorta tüketicileri, hasarsızlığın bozulmaması için küçük hasarları ihbar etmemeleri sonucu frekans yeniden 6 puan kadar geriledi. Yani Pandemi düzeyine geri döndü. Sigortacılar yaptıkları fiyatlamada bir yıl boyunca sorumlu olacaklarından, maksimum yüzde 100'lük bir enflasyon artışını gözeterek, fiyatın üstüne bir marj daha ilave ederler. Tüm bu verileri harmanlayarak artışlar maksimum yüzde 120'ler civarında olması gerekirken fiyatlara yüzde 195 zam yaptılar . Geçmişteki zararlarını çıkartmak için bu zamları 2023’te de sürdürdüler. Sigortacıların bu aşırı zamma karşı 2020 ile 2023 yılları arasındaki araç bedellerindeki

artışı bir argüman olarak ortaya koydular. Oysa bu yaklaşım ancak aracın pert yani tam hasara uğraması halinde geçerli olup, pert frekansı yüzde 2-3 civarında. Son dönemde perte tabi tutulan araç adedinde artış olsa dahi yüzde 5’e çıkar ki bu argüman bu denli fiyat artışını açıklayamaz.