ABD faiz dalgası Türkiye kıyılarında

ABD merkez bankası Fed’in faiz artırımında hızlanması bütün dünyanın faizlerini veya faiz maliyetlerini yükseltiyor. Çünkü dünyanın parası dolar ve ABD faizleri dünya için, borçlanmalar ve varlık fiyatlamalarını hesaplamak için, baz kabul ediyor. ABD 10 yıllık tahvil faizi, dünya için temel kıstas ve risksiz faiz oranı.

TAHVİL FAİZLERİNİN GERİ DÖNÜŞÜ

➔ Artan sadece ABD tahvil faizleri değil. Aynı zamanda tüm dünyanın tahvil faizleri tırmanışta. Bunu iki ayrı göstergeden izleyebiliyoruz. Biri negatif getirili tahvil stokundan diğeri de tahvil stokunun faiz düzeyinden.

➔ Negatif getirili tahvil stoku 2020 yılı sonunda 18.4 trilyon dolara kadar yükselmişken 2021 sonunda 11.3 trilyon dolara indi. 17 Haziran itibariyle negatif getirili tahvil stoku 1.9 trilyon dolara kadar geriledi.

➔ Bloomberg’e göre dünyadaki tahvil stokunun ortalama getirisi 2020 sonunda yüzde 0.83’ten 2021 sonunda yüzde 1.32’ye yükseldi. Mayıs 2022 sonunda yüzde 2.59 düzeyine çıkan dünya ortalama tahvil getirisi 14 Haziran’da yüzde 3.20’ye ve 17 Haziran’da yüzde 3.08’e çıktı.

➔ ABD’de artırımına hazırlanan, martta çeyrek puanla başlanan ve son olarak 75 baz puana çıkarılan faiz artırımı dünya tahvillerinin genel faiz seviyesini hızla yükseltiyor.

DIŞ BORÇLANMA FAİZİ ARTTI

➔ Amerika dışında ülkelerin borçlanma maliyeti, 10 yıllık ABD Hazine faizine ülke risk primi eklenerek hesaplanıyor. Ya da borç verenler ancak bu şartlarla borç veriyor.

➔ Örneğin dün ABD 10 yıllık faizi yüzde 3.231, Türkiye 5 yıllık CDS primi yüzde 8.275 iken, yapılacak dış borçlanmanın asgari faizi yüzde 11.5 olurdu ki, bu yüksek bir oran.

➔ Diyelim borçlanmayı bundan altı ay önce geçen yılın sonunda yaptık. O tarihte risk primi yüzde 5.635, ABD 10 yıl faizi yüzde 1.512 ve ikisinin toplamı yüzde 7.147 idi. Yani yüzde 7.1’lik faizle Türkiye’nin borçlanması mümkündü.

➔ 6 ay geçtikten sonra şimdi Türkiye’nin dış borçlanma maliyeti asgari yüzde 11.5’e çıktı. Artış 4.4 puanı buluyor ki faiz yükünde yüzde 60 yükselme demek. Bunun 1.72 puanı ABD faiz artışından, 2.64 puanı CDS priminin artışından kaynaklanıyor.

➔ Kısaca ABD faizleri ne kadar yükselirse Türkiye’nin dışarıdan yapacağı borçlanmaların faizi o kadar artıyor. Risk primini yönetmek ise bir yerde bize bağlı.

➔ Artık yüzde 2-3 hatta yüzde 4-5 faiz oranlarıyla uygun koşullarla dışarıdan borçlanma yapabilmek geride kaldı. Türkiye risk primini yüzde 7-8 düzeylerinden düşüremezsek çift haneli rakamlardaki borçlanma maliyeti bizim için kalıcı olur.

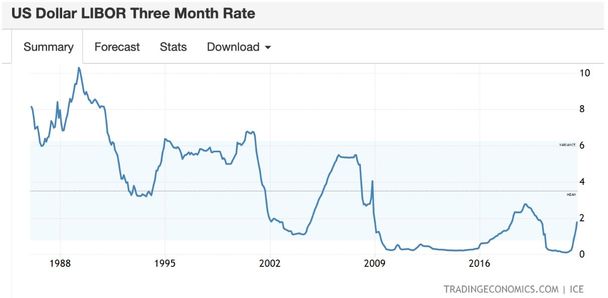

LİBOR 3 YILIN EN YÜKSEĞİNDE

➔ Gelelim şirket borçlanmalarına ki, kamu kesiminden daha çok şirketler dış borçlanmaya gidiyor. Buradaki faiz hesabına, Türkiye risk primine ilave olarak şirket risk primi ekleniyor.

➔ ABD 10 yıllık Hazine faizi yerine Londra’daki bankalar arasında oluşan temel borç verme faiz oranı Libor alınıyor. Şirketler genelde 3 veya 6 aylık vade kullanıyor.

➔ 17 Haziran itibariyle 3 aylık dolar cinsi Libor faizi bir haftada yüzde 1.74’ten yüzde 2.09’a yükseldi. Bir haftalık artışın oranı yüzde 20.

➔ Aynı Libor faizi üç hafta önce yüzde 1.61 ve 2021 sonunda yüzde 0.216 idi. 6 ayda meydana gelen 9 katlık artış muazzam. Fed ve merkez bankalarının faiz artırımları Libor oranlarına yansıtılmış.

➔ Küresel kriz öncesinde Libor oranları yüzde 5’in üzerinde seyrediyordu, hatta 2007’nin ortalaması 3 aylık vade için yüzde 5.30 idi. En düşük düzeyini 1 Eylül 2021 yüzde 0.114’le gördü.

➔ Şimdi parasal sıkılaştırma ve faiz artırımları ile şirketlerin alacağı dış kredilere baz teşkil eden Libor oranları son 3 yılın en yükseğine çıktı. 3 aylık vadenin 2022 ortalaması yüzde 0.923, 17 Haziran günkü düzeyi de yüzde 2.09.

DOLARLA BORÇLANMA FAİZİ %11.5, TL İLE %14.0

➔ Yükselişin hızını ve nereye kadar olacağını yine en başta Fed’in faizlerine bağlı olacak.

➔ Fed de ABD’deki enflasyona ve verilere bağlı hareket edeceğini açıkladı.

➔ Kısaca dünyada bol ve ucuz para dönemi sona ererken, küresel sisteme eklemlenmiş ekonomilerin bundan etkilenmemesi mümkün değil. Hatta bu etki gelişmekte olan ekonomiler için ABD’dekinden daha fazla olabilir.

➔ Aynen bir okyanusun dalgaları gibi dünya parasındaki değerlenme ve dünya tahvil faizindeki artış bütün ekonomilerin kıyılarına vuruyor.

➔ Biz yurt içinde politika faizini yüzde 14’de tutsak, hatta düşürsek bile, ABD’den ve dünyadan gelen dalgadan kurtuluşumuz yok.

➔ Çünkü düşürdüğümüz TL’nin faizi, doların faizi ise yükseliyor. Doğal olarak bu faiz farklılığı paraların değerini değiştiriyor. Faizi yükselenin değeri artıyor, faizi düşenin değeri düşüyor.

➔ Doların faizi çıkmış yüzde 11.5’e, TL’nin faizi inmiş yüzde 14’e. Neredeyse TL ile dolar borçlanmanın faizleri eşitlenecek.