CDS Primleri, Kredi Notu, Türkiye ve Avrupa Birliği

Son dönemde Türk kamuyu ve piyasalarına en çok lanse edilmiş konuların belki de başında “Türkiye’nin CDS primlerinin ülke kredi derecesini (“Rating”) yansıtmadığı” görüşü geliyor. Bu görüşe büyük oranda katılıyorum. Katılamadığım kısım ise, “ülkenin tahvil ve bono piyasasındaki cazibesi ile derecelendirme kuruluşları tarafından verilen kredi notunun aynı parametrelere bağlı olduğu” savıdır. Aralarında bir yakınlık ilişki olduğu doğrudur; ancak bu zannedildiği kadar birebir değildir. Hatta şu da söylenebilir ki; kredi notu hesaplanırken zaten CDS ve tahvil bono piyasası verileri de temel alınıyor. Bir diğer fark ise, derecelendirme firmaları çok daha fazla niceliksel ve niteliksel veriyi analizlerinde kullandığından, belki de biraz gecikmeli değerlendirme yapmak durumunda kalıyorlar. Bu demek değildir ki; anlık piyasa gelişmelerini dikkate almıyorlar; aksine her bir gelişmeyi de anlık olarak modellerine dahil ediyorlar. Şu da unutulmamalı ki; Türkiye açısından belki de CDS ve benzeri piyasa verilerinin etkisi henüz kredi notu değiştirecek nitelikte olamamış. Son bir ilginç nokta da; Türkiye’nin kendi finans otoritelerinden olan Merkez Bankası ekonominin çok ısınma belirtileri gösterdiğini öne sürerek sıkılaştırıcı önlemleri gerekli görmüş kararlar almıştır. Acaba, bu ülkenin altyapısına bu büyümeyi kendimiz riskli görüp, önleyici tedbirler alırken; derecelendirme kurumları aman siz çok iyisiniz diye not mu yükseltecek? Hepsi bir yana; Mısır’da Mübarek’in istifasından sonra konuyu başarı noktasında dünya’ya anlatan ABD Başkanı Obama oldu, öte yandan…

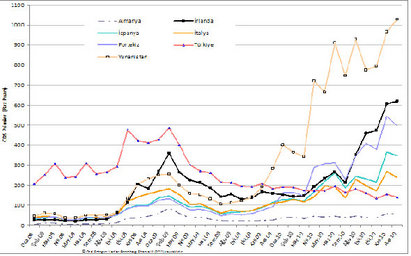

Gelelim, CDS’in ne gösterdiğine. Her şeyden önce, önce ABD ardından global finansal kriz sürecinde avantajını artırmış bir ülke olduğunu görüyoruz. Krizin hemen öncesinde Türkiye’nin CDS risk primi (200 baz puan) örneğin Yunanistan, Portekiz, İrlanda olmak üzere AB ülkelerinin hepsinden oldukça yüksekti. Krizin ilk etkileri Türkiye’yi çok olumsuz etkilediği 2009 Şubat ayında Türkiye’nin CDS’i 500 puana tırmanırken, İrlanda ve diğer sorunlu AB ülkelerinde de hızlı risk yükselmeleri yaşanmıştı. Ama türkiye’nin risk algılaması yine hepsinden yüksekti. Global krizin etkilerinin azaldığı 2009 yılı sonlarından itibaren Türkiye önemli pozitif gelişme yaşar iken, diğer sayılan ülkeler, bırakın finansal krizi ekonomik krize girmeye başladılar. Türkiye’nin risk primi 150’nin altına gelmiş, İrlanda ve Portekiz 500’ün altına artık inemez iken, Yunanistan 1000 puanı dahi geçmiştir.

İster oyun deyin, ister ekonomik başarı; piyasacılar Türkiye’ye yönelik uzun vadeli bir beklentiyi satın almış durumdalar, öyle kolayca vazgeçmeyecekleri aşikar. İyi de Avrupa’ya ne oluyor? Gecelik faizler anlamında entegrasyon sağlamış olan AB ekonomileri, ne yazık ki, finansal entegrasyonu sağlayabilmiş değiller. Aynı Birlik üyesi devletlerin çıkardığı tahvillerin riskleri aşırı düzeyde farklı fiyatlanıyor.

Ne ilginç değil mi; üye olmak istediğimiz AB ekonomisi kötüye gittiğinde biz onlardan daha iyi performans göstermiş oluyoruz. Bizim dışımızda yeni devletleri türediği ve onların dahi üye kabul edildiği Avrupa’da, yeni AB genişlemesinin artık tek kapısı olan Edirne istemeyenlere rağmen bu sefer üyeliğe açılmaya aday görünüyor…